Les ETF (Exchange Traded Fund) et le PEA (Plan d’Épargne en Actions) ont le vent en poupe depuis quelques années. En France, en 2023, plus de 10 milliards d’euros ont été investis dans des ETF au travers du Plan d’Épargne en Actions (PEA).

Les ETF offrent à la fois performance, diversification et accessibilité tandis que le Plan d’Épargne en Actions (PEA) est l’une des enveloppes fiscales les plus intéressantes pour les résidents fiscaux français.

Dans cet article, nous vous expliquons tout. En quoi les ETF sont-ils intéressants, en quoi le PEA l’est tout autant, puis comment allier les deux avec deux exemples concrets.

ETF & PEA : de quoi s’agit-il ?

Avant de se lancer dans la construction d’un portefeuille d’ETF logés dans un PEA, il est plus sage de comprendre le fonctionnement de ces supports d’investissement et de cette enveloppe fiscale dans un premier temps, puis l’intérêt d’allier les deux pour quiconque souhaite investir de manière diversifiée et optimisée aussi bien financièrement que fiscalement.

Qu’est-ce qu’un Exchange Traded Fund (ETF) ?

Un ETF, ou Exchange Traded Funds (fonds indiciel coté), est un produit financier qui réplique la performance d’un indice boursier, tel que le CAC40 pour la France ou bien le S&P 500 pour les États-Unis.

Pour les néophytes, le CAC 40 représente les 40 plus grandes capitalisations boursières française. En d’autres termes il s’agit des 40 plus grandes entreprises françaises cotées en bourse.

Le S&P 500 quant à lui, est composé des 500 plus grandes capitalisations boursières des États-Unis.

Toutes ces entreprises forment ce que l’on appelle un indice boursier. L’on parle aussi de panier d’actions. La valeur de l’indice boursier évolue en fonction de la fluctuation du cours des actions qui le composent, comme vu ci-dessus. Chaque indice est calculé et mis à jour en temps réel durant les heures de marché des places boursières auquel il est rattaché.

Cela signifie que lorsque vous achetez un ETF qui suit l’indice S&P 500, vous investissez dans 500 entreprises américaines. En d’autres termes, avec l’achat d’un simple ETF, vous êtes déjà diversifié ! C’est un sérieux avantage par rapport au stock picking, stratégie qui consiste à sélectionner puis investir dans des actions une à une.

Un autre avantage de taille est que les frais de gestion des ETF sont extrêmement faibles (de l’ordre de 0.10 à 0.50%) comparativement aux fonds gérés activement qui peuvent être 3 à 20 fois plus chers pour une performance pas forcément meilleure.

En dernier lieu, les ETF étant un produit coté en bourse, ceux-ci peuvent être achetés ou vendus à tout moment durant les heures de marché ce qui en fait un produit financier très liquide.

Pour résumer, les ETF permettent :

- Une diversification immédiate

- D’investir sur les marchés boursiers à faibles coûts

- Une bonne liquidité de l’investissement

- Une simplicité de gestion

Qu’est-ce qu’un Plan d’Épargne en Actions (PEA) ?

Le Plan d’Épargne en Actions (PEA) est un produit d’épargne réglementé créé en 1992 permettant aux particuliers, résidents fiscaux français, d’investir dans des actions d’entreprises européennes dans un cadre fiscal avantageux.

Tant que les sommes sont à l’intérieur du PEA, aucune fiscalité n’est générée. Ensuite, à partir de la 6e année de détention, vous bénéficiez d’une exonération sur les plus-values en cas de retrait de liquidités. Seuls les prélèvements sociaux seront dus et ceux-ci sont fixés à 17,2%. Il n’y a pas de dispositif fiscal de plus puissant que le PEA pour quiconque souhaite investir en actions cotées en bourse.

Cependant il existe quelques limites majeures à ce dispositif :

- L’univers d’investissement est limité aux actions d’entreprises ayant leur siège dans l’Union Européenne, en Islande ou en Norvège. Pas d’actions hors zone euro, pas d’obligation, pas de matières premières ni de métaux.

- En cas d’investissement dans un OPCVM (Organisme de Placement Collectif en Valeurs Mobilières), celui-ci devra impérativement investir au moins 75% de ses fonds dans des actions éligibles. C’est toutefois très contraignant quand on sait que le plus gros moteur de performance boursière mondiale sont les États-Unis.

- Le plafond de versement est limité à 150 000 € avec un PEA maximum par personne.

Enfin, le Plan d’Épargne en Actions (PEA) permet une sortie en capital ou bien en rente viagère.

Pourquoi combiner ETF et PEA ?

Vous l’aurez compris, avec votre main gauche (ETF), vous allez chercher de la performance, de la diversification, de la simplicité de gestion. Avec votre main droite (PEA), vous utilisez un des leviers fiscaux les plus puissants qu’il soit.

La synergie de ces supports d’investissement ETF avec cette enveloppe fiscale était toute trouvée, à tel point que certains aimeraient bien investir en ETF monétaire dans leur PEA pour rémunérer leurs liquidités en attendant de trouver des bonnes opportunités d’investissement.

Note de Ronan : saviez-vous que les ETF se marient aussi très bien avec l’assurance-vie ? Référencer des ETF dans un contrat d’assurance-vie permet à nos yeux, de gagner des points dans notre classement des meilleurs contrats d’assurance-vie.

Choisir les bons ETF

4 critères à prendre en compte

Il y a de nombreux critères de sélection d’ETF mais j’en ai sélectionné 3 pour vous + 1 critère bonus.

Critère N°1 : les frais

Les frais de gestion des fonds sont un des principaux critères de sélection d’un fonds à regarder. Des frais de gestion élevés signifient de la performance en moins pour l’investisseur puisque cela va impacter le rendement.

Si deux ETF suivent un même indice boursier et que l’un d’eux a des frais plus élevés, le rendement de cet ETF devrait être plus faible. Le niveau de frais n’est pas tout à fait corrélé à la performance de l’ETF car il existe d’autres mécanismes qui entrent en jeu mais je ne vais pas détailler dans cet article.

Cela étant, il vaut mieux éviter de sélectionner des ETF avec des frais trop élevés, à partir de 0.40% cela commence à faire beaucoup selon moi.

Critère N°2 : L’encours du fonds

Il vaut mieux privilégier les ETF ayant une taille significative. Il est difficile d’estimer ce qu’est une taille significative, un certain nombre d’experts s’accordent à dire que cela serait à partir de 100 millions d’euros d’encours.

Un fonds de taille importante possède théoriquement une meilleure liquidité. En revanche le risque d’avoir un fonds avec peu d’encours, est que celui-ci soit non rentable pour la société de gestion ce qui pourrait la conduire à fermer le fonds. Comme toute entreprise commerciale, les sociétés de gestion ne sont pas des philanthropes et ont vocation à générer du profit. Si elles ne sont pas rentables sur une branche d’activité, elles la couperont. C’est aussi simple que cela

L’investisseur récupèrera in fine son argent mais cela occasionnera plusieurs désagréments comme des désinvestissements des sommes, des frais de courtage liés à ces mouvements, et donc moins de performance.

Critère N°3 : L’indice de référence

C’est selon moi le critère le plus important de ce que je viens de vous citer. Je le place ici en troisième position car il va être directement lié au critère numéro 4 bonus et vous allez comprendre pourquoi.

L’indice de référence définit la stratégie d’investissement. Il existe tout un tas d’indices qui peuvent représenter :

- Une zone géographique

- Exemple : le monde, l’Europe, Les USA, Le Japon, La France…

- Un secteur spécifique

- Exemple : les énergies renouvelables, la technologie, la finance, les biens de consommations…

- La taille des entreprises qui le compose

- Exemple : grandes capitalisations boursières, petites capitalisations boursières…

- La façon de calculer le poids des entreprises qui composent cet indice

- Exemple : poids par capitalisation boursière, poids identique pour chacune des entreprises quelle que soit leur taille…

Selon l’indice choisi, le degré de diversification sera totalement différent. Ainsi un ETF répliquant l’indice MSCI World sera davantage diversifié qu’un ETF répliquant un indice CAC 40.

Pourquoi ? Tout simplement parce que le MSCI World représente plus de 1 500 entreprises à travers le monde tandis que le CAC 40 représente 40 grandes entreprises françaises.

Il est important de bien comprendre l’indice boursier que l’ETF réplique avant d’investir.

Critère N°4 : ETF synthétique (critère contextuel)

Il existe deux modes de réplications des ETF : les ETF à réplication physique et des ETF à réplication synthétique.

ETF à réplication physique

Le fonds va acheter lui-même les actions des entreprises qui le compose. Si la taille du fonds augmente, il faudra qu’elle achète de nouveaux titres dans les mêmes proportions que l’indice qu’elle réplique. Si la taille diminue elle devra vendre ces titres. Si une entreprise sort de l’indice et qu’une nouvelle entreprise remplace la sortante, l’ETF devra également vendre et acheter les titres de ces entreprises toujours dans le but de répliquer le plus parfaitement possible son indice de référence.

Dans l’exemple d’un ETF ayant pour indice de référence le CAC 40, celui-ci achètera les actions des 40 entreprises françaises qui la compose.

ETF à réplication synthétique

Le fonds ne détient pas directement les titres des entreprises composant l’indice qu’il suit. Il va investir dans d’autres titres, de préférence très liquides et va également investir dans des produits dérivés (swap) permettant de répliquer la performance de l’indice boursier visé.

Cette réplication synthétique permet à un ETF de suivre un indice boursier non européen tout en étant éligible à tous les critères du PEA comme le fait d’être investi à au moins 75% dans des entreprises européennes.

Maintenant vous me voyez venir… Les ETF à réplication synthétique vont vous permettre d’aller chercher plus de diversification en vous offrant la possibilité d’investir en dehors de l’Europe !

Vous pouvez tout à fait si vous le souhaitez, mixer des ETF à réplication physique suivant des indices européens avec des ETF à réplication synthétique suivant des indices non européens au sein de votre Plan d’Épargne en Actions (PEA).

Les ETF capitalisants et distribuants : la prise en compte des dividendes

Lors de la sélection d’un fonds que cela soit un OPVCM (Organisme de Placement Collectif en Valeurs Mobilières) ou bien un ETF (Exchange Traded Fund), il est important de comprendre comment le fonds gère les dividendes versés par les entreprises dont les actions dont les actions sont détenues.

Il existe deux façons de traiter ces dividendes :

Soit les dividendes sont réinvestis, auquel cas nous parlons de fonds capitalisants.

Soit les dividendes sont versés aux détenteurs de parts, auquel cas nous parlons de fonds distribuants.

Dans cet article, nous nous intéressons qu’aux ETF, mais la logique est exactement la même pour les OPCVM.

Les ETF capitalisants

Les ETF capitalisants réinvestissent automatiquement tous les dividendes perçus au sein de l’ETF. Pour un ETF suivant l’indice CAC 40, celui-ci percevra des dividendes distribués par Axa, LVMH, ou TotalEnergies par exemple.

Si vous détenez ce même ETF, vous ne percevrez pas ces dividendes qui seront réinvestis dans des titres de sociétés composant le CAC 40 sans que vous n’ayez à faire quoique ce soit. Tout cela géré et traité automatiquement pour vous.

Cela est très pratique lorsque l’on souhaite faire croitre son capital à long terme.

Comme dans ce schéma-ci vous ne percevez pas de dividendes puisque ceux-ci sont automatiquement réinvestis par le fonds, vous ne serez donc pas fiscalisé sur ces revenus étant donné que vous ne les avez pas perçus. Dans l’optique de croissance d’un capital à long terme, c’est plutôt une bonne chose.

Comment fonctionne-t-il plus précisément ?

Imaginez une société dont la valeur vaut 1 000. A la fin de l’année, celle-ci fait un bénéfice de 100. Si l’entreprise décide de ne pas verser de dividende, le bénéfice de 100 va rester dans ses comptes. A la fin, l’entreprise vaudra 1 000 + les 100 de bénéfices qu’elle a gardé dans ses comptes, pour une valeur totale de 1 100.

Les ETF distribuants

Contrairement aux ETF capitalisants, les ETF distribuants versent les dividendes directement sur les comptes des investisseurs. Les paiements peuvent intervenir trimestriellement, semestriellement ou bien annuellement. Les investisseurs reçoivent des revenus réguliers et peuvent décider d’en faire ce que bon leur semblent. Le réinvestir ou bien le dépenser.

Ces fonds distribuants sont particulièrement recherchés par les investisseurs qui souhaitent percevoir des revenus récurrents pour compléter leurs revenus, leur retraite ou bien être réinvestis ailleurs.

En cas de perception de dividendes, ceux-ci seront fiscalisés.

Si l’on reprend l’exemple de l’entreprise qui vaut 1 000 et ayant fait un bénéfice de 100 pour être revalorisée à 1 100. Si cette même entreprise décide de distribuer à ses actionnaires les 100 de dividendes, et donc de les sortir de ses comptes, alors celle-ci vaudra 1 100 – 100 = 1 000.

D’une manière générale, une entreprise qui verse un dividende voit sa valeur diminuer d’autant.

Pour résumer, le choix d’un ETF capitalisant ou distribuant sera établi en fonction de vos objectifs financiers. Si vous cherchez à maximiser la croissance de votre capital sans frottement fiscaux, alors un ETF capitalisant sera davantage fait pour vous.

A l’inverse, si vous êtes en recherche de revenus passifs pour compléter votre salaire ou votre retraite, un ETF distribuant sera plus approprié.

Note de Ronan : des contrats d’assurance-vie tels que Linxea Spirit 2 ou bien Lucya Cardif référencent tous les deux ces typologies d’ETF ce qui permet d’alimenter une stratégie globale PEA & Assurance-Vie en ETF.

2 allocations simples et équilibrées pour couvrir le marché mondial des actions

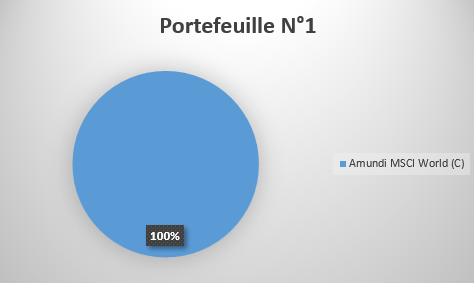

Ci-dessous deux exemples d’allocations possibles.

Un portefeuille avec 1 seul ETF World

Pour ce premier portefeuille ETF PEA, en voici un qui se veut très simple. L’on investit dans un seul unique et même ETF, à savoir un ETF monde. Celui-ci sera d’office très diversifié dans plus de 1 500 entreprises à travers le monde. Idéal pour commencer à se familiariser avec les investissements en bourse.

Nous vous proposons par exemple cet ETF monde éligible PEA :

- Amundi MSCI World (C)

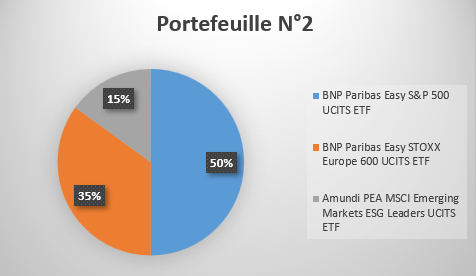

Un portefeuille de 3 ETF pour obtenir une diversification mondiale

Ce portefeuille ETF PEA numéro 2 a pour objectif d’aller chercher un maximum de diversification à l’échelle mondiale. Vous y trouverez des expositions aux États-Unis, en Europe et aux pays émergents (Inde, Chine, Brésil, …).

Nous pourrons nous appuyer sur ces 3 ETF :

- BNP Paribas Easy S&P 500 UCITS ETF

- BNP Paribas Easy STOXX Europe 600 UCITS ETF

- Amundi PEA MSCI Emerging Markets ESG Leaders UCITS ETF

Le 1er nous expose à 500 entreprises des États-Unis, à 600 entreprises d’Europe, ainsi qu’à de nombreuses d’entreprises issues des pays émergents (Inde, Chine, Brésil,…).

Conclusion

Que pouvons-nous retenir ? Les ETF permettant de performer sur les marchés boursiers, de façon relativement simple et à moindre coût. Le PEA quant à lui vous permet d’aller chercher une optimisation fiscale de vos investissements. Pourquoi s’en priver ? Il ne vous reste plus qu’à définir la stratégie qui vous correspond le mieux puis à l’appliquer y compris lors des moments de stress sur les marchés. Nous vous référons au guide Comment investir en Bourse pour approfondir ces sujets.